“Грядущий финансовый апокалипсис” больше не «грядет». Он прибыл.

Конечно, можно утверждать, что он был здесь уже довольно давно, но лишь немногие в альтернативных средствах массовой информации публиковали правду, поскольку корпоративные СМИ и те финансовые “эксперты”, которые наняты корпоративными СМИ, вместо этого использовали такие термины, как “рецессия”, главным образом потому, что манипулируемые фондовые рынки, казалось бы, удерживались на плаву, не признавая, что американские фондовые биржи стали не более чем огромными схемами понци.

Схема Понци — это инвестиционное мошенничество, которое платит существующим инвесторам средствами, собранными у новых инвесторов. Организаторы схемы Понци часто обещают инвестировать ваши деньги и получать высокую прибыль с небольшим риском или без него.

Но во многих схемах Понци мошенники не вкладывают деньги. Вместо этого они используют его, чтобы заплатить тем, кто инвестировал ранее, и могут оставить некоторые для себя.

Схемы Понци названы в честь Чарльза Понци, который обманул инвесторов в 1920-х годах с помощью схемы спекуляции почтовыми марками.

Но все изменилось в пятницу на прошлой неделе, когда ключевые показатели инфляции в США, опубликованные для общественности, оказались намного выше, чем сообщали корпоративные СМИ.

А что же произошло за последние дни?

Пять мегабанков США потеряли рыночную капитализацию в размере 300 миллиардов долларов за один год; Крипто находится в кризисе; и ФРС продолжает повышать ставки в среду. Это если вкратце.

Давайте рассмотрим подробнее.

Пэм Мартенс

Уолл-стрит на параде

Добро пожаловать в понедельник утром 13 июня в рыночный ад.

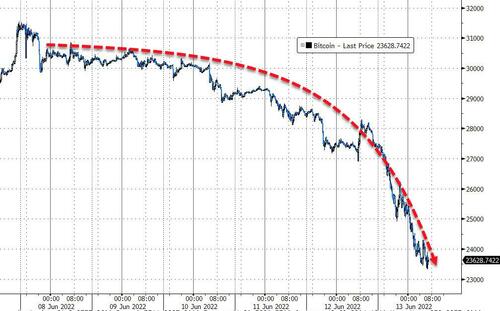

По состоянию на 8:47 утра (ET) утром понедельника 13 июня фьючерсы Dow упали на 553 пункта; Фьючерсы на биткойны потеряли 17 процентов своей стоимости на новостях о том, что криптовалютный кредитор, Celsius Network, заморозил снятие средств.

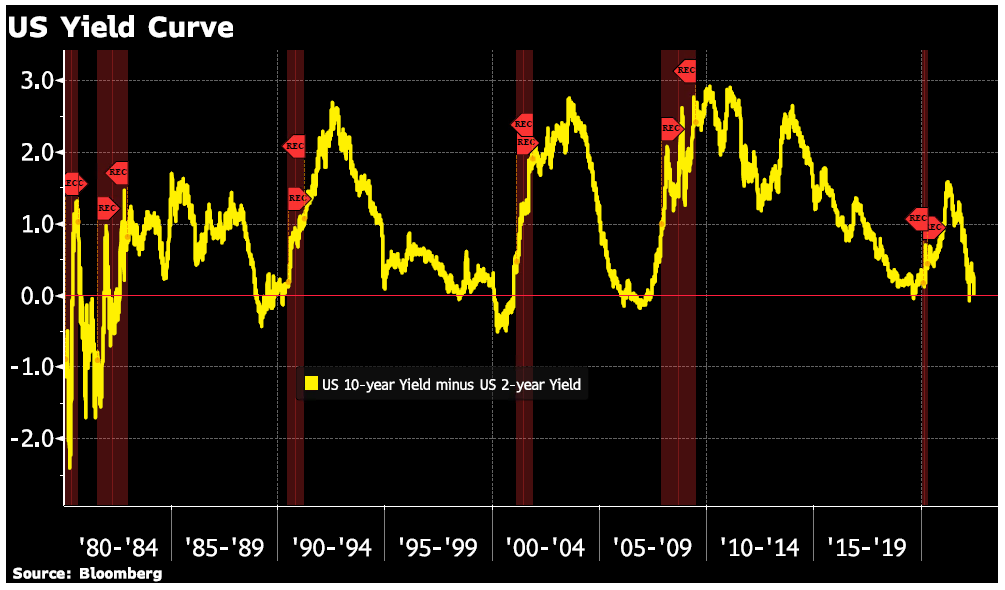

5-летняя казначейская облигация подскочила до доходности 3,38 процента, что на 50 базисных пунктов больше за месяц, что привело к инвертированной кривой доходности по отношению к 10-летней казначейской облигации, которая торгуется в 9:01 утра (ET) сегодня утром с доходностью 3,27 процента. (Инверсия сигнализирует о растущем риске рецессии.)

Все это происходит, когда ФРС сигнализирует, что объявит об очередном повышении процентной ставки в эту среду после двухдневного заседания своего Федерального комитета по открытым рынкам (FOMC).

ФРС также объявила, что в четверг следующей недели, 23 июня, в 4:30 вечера (после закрытия фондового рынка) она объявит результаты своих стресс-тестов G-SIBs, глобальных системно важных банков.

Не может быть слишком утешительным для ФРС, что те же самые банки, которые разрушили мировую экономику в 2008 году и потребовали умопомрачительной помощи в размере 29 триллионов долларов, имеют намного меньше капитала, чем год назад.

По состоянию на цены закрытия в прошлую пятницу пять американских мегабанков, которые составляют ядро финансовой системы США, имеют на 300 миллиардов долларов меньше общей капитализации фондового рынка, чем год назад, 10 июня 2021 года.

Citigroup, которая пережила худшее из многих с точки зрения процентного снижения, снизилась на 38 процентов в годовом исчислении с падением рыночной капитализации на 56,6 миллиарда долларов.

Цена акций JPMorgan Chase упала на 25 процентов в годовом исчислении, но потеря рыночной капитализации делает Citigroup похожим на пикера. JPMorgan Chase увидел, что его рыночная капитализация испаряется на 120 миллиардов долларов за один год. Это потому, что у него есть странно большие акции на 2,94 миллиарда долларов, которые кровоточат. (Полная статья.)

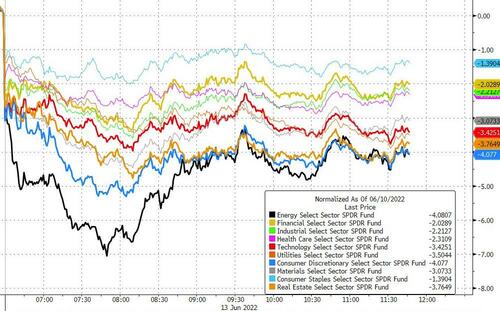

Акции открываются с 5-й крупнейшей «программой продаж» в истории; облигации, биткойны падают

Фондовые рынки США заметно ослабли за ночь и увеличили потери при открытии. Закрытие торгов в Европе — и окончание продажи BTP — вызвало некоторое облегчение, которое привело к росту крипто- и американских акций, но алгоритмы не смогли развить этот тренд.

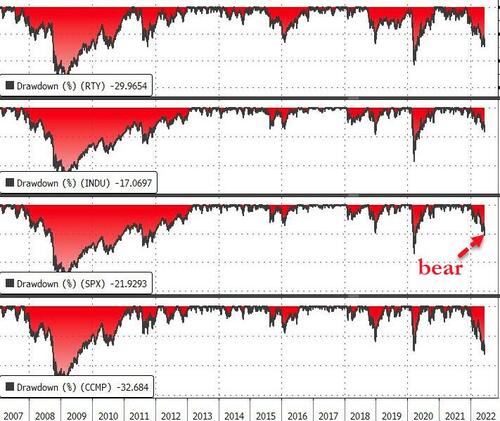

Примерно за 30 минут до конца крупный приказ на продажу ударил по всем рынкам — облигации и золото упали, а акции снизились до минимумов дня. Dow -3%, S & P -5%, Nasdaq -4,6%, малые капиталы -5%

В последний раз, когда S & P так сильно растягивался на 4 дня (-1.08%, -2.38%, -2.91%, -3.23%) это было 23 марта 2020 года, когда ФРС выделила 1 трлн долларов на QE, репо и покупку корпоративных облигаций

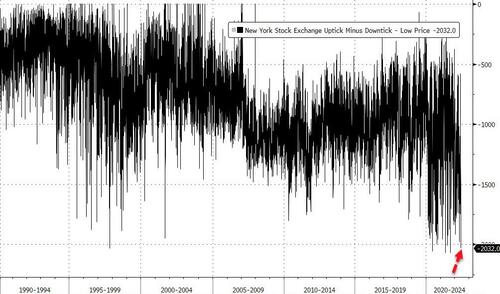

Волна продаж была почти беспрецедентной, с ТИКОМ ниже -2000 – пятая по величине «программа продаж» в истории…

Как отмечает Bloomberg, программы продаж такого размера, как правило, не являются единичными событиями.Они, как правило, происходят в кластерах, и это, вероятно, означает, что акции могут быть готовы к большим потерям.

Европейские фондовые индексы рухнули до самого низкого уровня с марта 2021 года, что сейчас значительно ниже пиковых уровней до COVID…

Источник: Bloomberg

Это отправило S & P 500 к минимумам года и на территорию медвежьего рынка…

В других местах картина такая же удручающая, биткойн упал ниже $ 24 тыс…

Золото ненадолго превысило планку в1880 долларов, а затем упало ниже 1840 долларов…

Кривая доходности (2s10s) в понедельник утром ненадолго перевернулась, так как краткосрочные облигации отставали (но весь рынок казначейских облигаций падает)…

И кредитные рынки тоже в рецессии, а IG credit возвращается к своим максимальным минимумам, которые мы наблюдали во время карантина из-за COVID…

В последний раз, когда кредитные рынки так падали, ФРС увеличила интервенционный усилитель до «11».

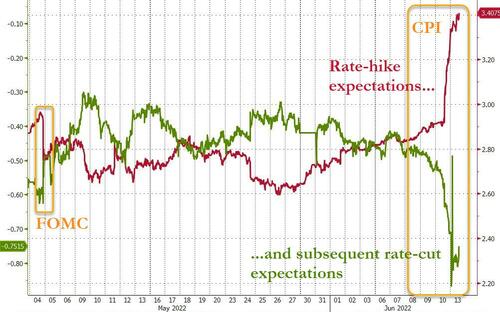

Рынок начинает капитулировать в надежде на неизбежное решение ФРС…

И после этого оценивает снижение ставок на 3, чтобы «спасти» нас от неминуемого shitshow.

Бойня на рынках энергоносителей

Помимо сырой нефти, почти все классы активов упали во ворник 14 июня, поскольку тревога о риске событий (в преддверии FOMC) в сочетании с техническими характеристиками OpEx (истечение срока действия опционов на $ 3,4 трлн) и европейскими страхами «фрагментации» и всеми обычными геополитическими, геоэкономическими факторами, которые сдерживают падение.

Поскольку S & P падает, а акции США в целом тестируют минимумы 2022 года (в то время как доходность TSY подталкивает многолетние максимумы).

S & P закрылся на 22% от своих максимумов и на самом низком уровне с января 2021 года…

Риски рецессии растут, о чем сигнализируют энергоносители, потребительские ограничения и материалы, которые отстают от резко падающего рынка.

И на стороне слишком высокой инфляции и более высоких ставок, недвижимость и технологии также распродавались 14 июня.

Источник: Bloomberg

Экспертные оценки

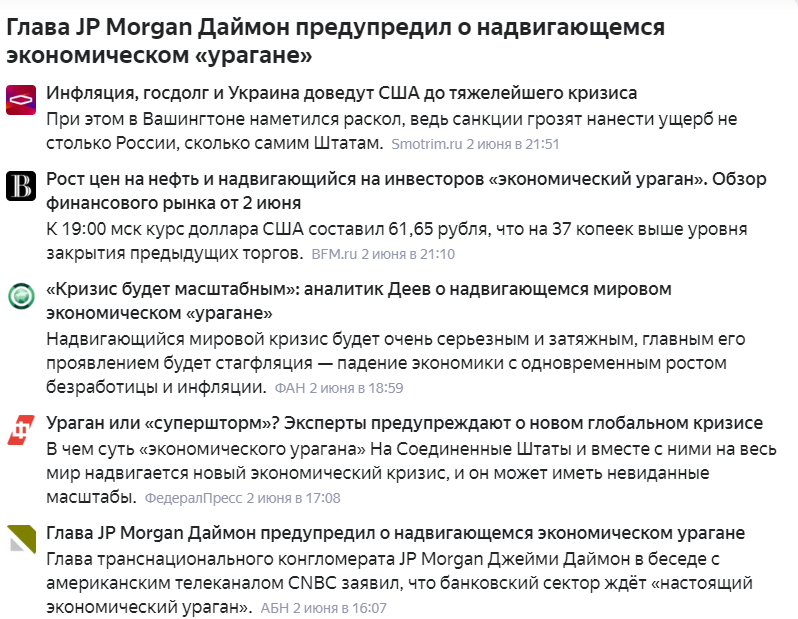

Самый большой показатель того, что этот финансовый апокалипсис больше не может быть скрыт от общественности, появился на прошлой неделе, когда генеральный директор JPMorgan Chase Джейми Даймон, самый влиятельный банкир в мире, объявил, что мы столкнулись с финансовым “ураганом”.

Конечно, он предупреждал не общественность, а своих приятелей с Уолл-стрит и коллег-банкиров, что пришло время перейти к следующему этапу Великой перезагрузки.

Вся финансовая система находится на грани краха, вместе с нашей валютной системой и долларом США, которая основана на управлении долгом и кейнсианской экономической философии.

Многие, кто понимает, насколько коррумпирована эта экономическая система, предпочитают австрийскую теорию экономики и сильные валюты, которые не являются “бумажными” валютами, выпущенными центральными банками, когда они хотят, не подкрепленными ничем, кроме репутации тех, кто создает деньги, а надежными деньгами, подкрепленными реальными активами, такими как золото.

Ричард Никсон снял Соединенные Штаты с золотого стандарта в 1971 году, и многие считают, что с тех пор мы ускоряем нашу экономическую гибель, в то время как другие вернутся к началу самой Федеральной резервной системы в 1913 году.

Одна статья, которая была недавно опубликована Аласдером Маклеодом, биржевым маклером и членом Лондонской фондовой биржи более четырех десятилетий, дает перспективу нынешней финансовой системы с австрийской экономической позиции:

Аласдэр Маклеод

Аласдэр Маклеод через GoldMoney.com

Выдержки:

На прошлой неделе Джейми Даймон из JPMorgan Chase дал самый ясный сигнал о том, что банковский кредит начинает сокращаться.

Россия укрепила свой рубль, который сейчас стал самой сильной валютой на сегодняшний день. На прошлой неделе ФРС объявила, что ее баланс имеет отрицательный баланс. И появляется все больше свидетельств того, что у нас зарождается бум наркомании.

Россия сейчас, похоже, защищает рубль от этих событий на Западе, в то время как ранее она только нападала на гегемонию доллара. Китай еще не сформулировал защитную валютную политику, но, вероятно, поддержит юань товарной корзиной, по крайней мере, для внешней торговли.

Если это будет более широко воспринято членами Шанхайской организации сотрудничества и БРИКС, разработка новой супервалюты в Центральной Азии, основанной на сырьевых товарах, может положить конец глобальной гегемонии доллара.

Это важные события. И, наконец, в связи с широким интересом к этой теме, я изучаю перспективы стоимости жилой недвижимости в случае обвала западных фиатных валют.

Механика апокалипсиса

Вопреки мнению истеблишмента, в течение многих лет я предупреждал, что миру грозит крах бумажной валюты. Причина была и остается в том, что именно к этому ведет нас денежно-кредитная и экономическая политика.

Единственные возникающие вопросы заключаются в том, осознают ли власти во всем мире опасность своей инфляционной и социалистической политики и изменят ли они курс (что крайне маловероятно), и в отсутствие этого, какую форму примет окончательный кризис.

История говорит нам, что бумажные валюты всегда терпят неудачу, только для того, чтобы быть замененными надежными деньгами человечества — металлическим золотом и серебром.

И теперь, когда бумажные валюты быстро обесценились, за чем последовал резкий рост цен на товары и сырье, процентные ставки должны быть значительно выше. Тем не менее, в еврозоне и Японии они все еще подавлены на отрицательной территории.

Нежелание ЕЦБ и Банка Японии позволить им расти ощутимо. Хуже того, даже при одной только угрозе замедления выдачи дополнительных кредитов коммерческими банками мы внезапно сталкиваемся с резким спадом экономической и финансовой деятельности.

Коммерческие банки в еврозоне и Японии испытывают неудобства при использовании заемных средств и вряд ли смогут пережить сочетание более высоких процентных ставок, сокращения банковских кредитов и экономического спада, не получив помощи от своих соответствующих центральных банков.

Но позиции центральных банков по собственным облигациям настолько велики, что потери от роста доходности привели к их отрицательному капиталу. Даже ФРС, которая находится в гораздо лучшем положении, чем ЕЦБ и Банк Японии, признала, что нереализованные убытки по ее портфелю облигаций составляют 330 миллиардов долларов, что в шесть раз уменьшает ее балансовый капитал.

Итак, без вливания огромного количества нового капитала от своих существующих акционеров крупные центральные банки обанкротятся, вскоре обанкротятся и крупные коммерческие банки, а цены растут бесконтрольно, повышая процентные ставки и доходность облигаций.

Все, что нам сейчас нужно, чтобы завершить страдания, — это сокращение банковского кредита. Как по сигналу, на прошлой неделе мы получили предупреждение о том, что это тоже возможно, когда Джейми Даймон, глава JPMorgan Chase, крупнейшего коммерческого банка в Америке и главного канала ФРС в сети коммерческих банков, обновил свой обзор финансовой ситуации с “бурного” всего за девять дней до этого,к “урагану”.

Об этом широко сообщалось. Менее заметными были его замечания о том, что JPMorgan Chase собирался с этим делать. Далее Даймон сказал, что банк готовится к “неблагоприятной обстановке” и “плохим результатам”.

Мы можем быть уверены, что ФРС обсудит это с мистером Даймоном. Затем главному экономисту JPMorgan Брюсу Касману было срочно поручено отыграться, заявив, что он видит только замедление. Неважно. Сигнал отправлен, и ущерб нанесен.

Мы вряд ли снова услышим от Даймона на эту тему. Но вы можете поставить свой последний доллар на то, что когорта международных банкиров по всему миру обратит на это внимание, если уже не обратили, и тоже втянет свои кредитные рожки.

Игра окончена для ФРС?

Неудивительно, что ФРС 15 июня повысила ставки. Цены на золото и серебро выросли, предполагая, что все больше людей понимают, что ФРС мало что может сделать, чтобы повлиять на экономику на данном этапе, и поэтому, возможно, было бы лучше взять под контроль свои портфели и инвестировать в золотые слитки и покупать серебро.

Это первое повышение на 75 базисных пунктов с 1994 года, шаг, о котором многие экономисты говорили, будет «последним средством» в борьбе с инфляцией.

ФРС не только повысила процентные ставки, но и прогнозирует дальнейшее повышение ставок в будущем. Официальные лица в настоящее время прогнозируют, что ставка по федеральным фондам к концу 2022 года будет находиться в диапазоне 3,25% -3,50%, а затем к концу 2023 года еще выше — около 4,00%.

После снижения в начале недели золото и серебро выросли после заседания ФРС, как и фондовые рынки США. Рост цен на драгоценные металлы после повышения ставки не является «обычной» реакцией, когда ФРС повышает ставки больше, чем ожидалось.

Повышение ставки на 75 базисных пунктов вместо 50 не было полной неожиданностью, поскольку майские данные по инфляции в США, измеряемые индексом потребительских цен, опубликованным на прошлой неделе, оказались выше ожиданий и составили 8,6%, что является новым 40-летним максимумом!

Некоторые говорят, что эти данные вынудили ФРС повысить ставку на 75 базисных пунктов вместо 50.

ФРС пытается снизить растущие цены путем повышения процентных ставок, а затем обуздать спрос, чтобы удовлетворить предложение.

И хотя ФРС напрямую не устанавливает процентную ставку для потребительских товаров, таких как кредитные карты, автокредиты или ипотечные кредиты, повышение ставки по федеральным фондам приведет к повышению процентных ставок для потребителей и бизнеса.

По данным Freddie Mac, средняя 30-летняя фиксированная ипотека в США выросла до 5,23% по сравнению с 2,96% год назад. Рынок жилья очень чувствителен к процентным ставкам, особенно с завышенными оценками и низкой доступностью.

Фондовые рынки, особенно технологические акции и акции роста, также очень чувствительны к повышению процентных ставок. Пауэлл будет осознавать это, поэтому разворот от ястребиной позиции весьма вероятен.

Несмотря на ралли после заседания, другие сектора также снижаются из-за страха рецессии и стагфляции. Индекс S & P 500 в целом сейчас опустился на медвежью территорию из-за этих опасений. Это означает, что он снизился более чем на 20% по сравнению с недавними максимумами.

Рынки теперь понимают, что ФРС много говорит о борьбе с инфляцией, но ее действия все еще довольно робкие.

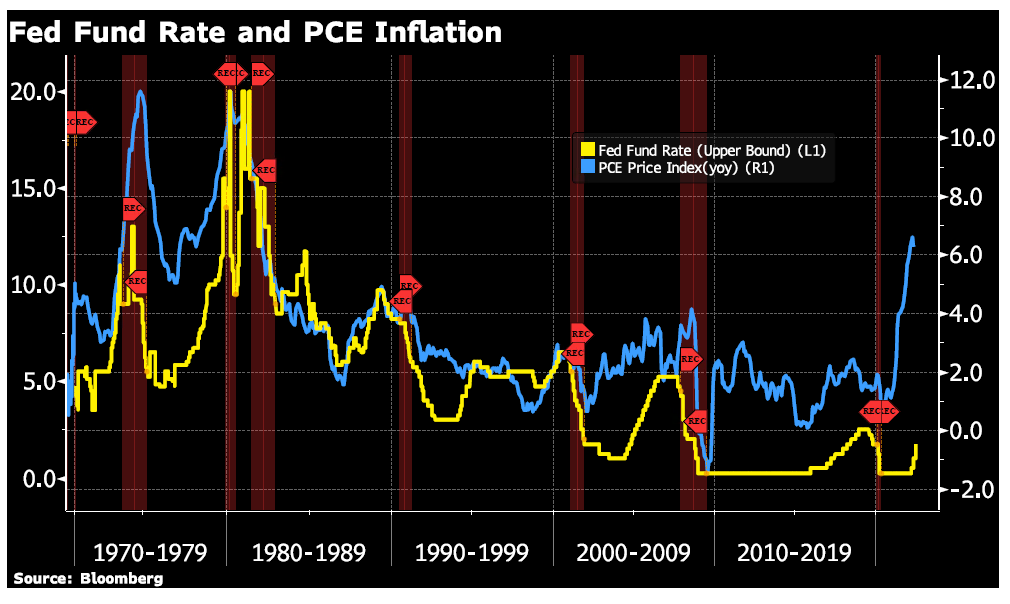

На приведенной ниже диаграмме показан предпочтительный показатель инфляции ФРС. Синяя линия — это изменение индекса цен PCE (индекса расходов на личное потребление) по сравнению с предыдущим годом, а желтая линия — ставка по федеральным фондам.

На графике ясно видно, что индекс цен PCE не был настолько выше ставки по федеральным фондам с начала 1970-х годов. Другими словами, ФРС все еще сильно отстает от кривой инфляции – процентные ставки остаются значительно ниже уровня инфляции.

Это положительно для золота и серебра! Центральные банки всегда были предрасположены к разжиганию инфляции, оставаясь «за кривой», и в 2022 году ситуация не изменилась к лучшему.

ВВП США сократился в последнем квартале, а модель GDPNow ФРБ Атланты прогнозирует нулевой рост ВВП США во втором квартале.

FOMC также понизил свой прогноз ВВП на весь 2022 год до 1,7% сегодня с прогноза в 2,8%, сделанного три месяца назад.

Кроме того, на графике ниже показана кривая доходности с рецессиями в США, выделенными красными полосами. Перевернутая кривая доходности облигаций (доходность 10-летних облигаций ниже, чем доходность 2-летних облигаций) обычно предшествует рецессии.

Вероятность наступления стагфляции — сочетание высокой инфляции, застопорившегося экономического роста и растущей безработицы становится все выше, поскольку ФРС повышает ставки, а экономический рост продолжает ослабевать.

Как только ситуация станет очевидной, политики будут кричать на руководителей центральных банков, чтобы они сделали «что-нибудь». На данном этапе все «что-то», что осталось у них в наборе инструментов, полезно для драгоценных металлов.

Как писал Джон Генри Ньюман, «Рост — единственное свидетельство жизни». Становится все более вероятным, что скоро придется включить систему жизнеобеспечения.

Беспокоятся не только инвесторы в золото и серебро. Вчера ЕЦБ также провел экстренное заседание, чтобы обсудить, как это может помочь некоторым членам группы с большей задолженностью от повышения ставок, настолько они обеспокоены тем, насколько это может повлиять на и без того слабую экономическую зону. Они тоже ожидают увидеть свои собственные повышения ставок, начиная со следующего месяца.

Хорошие новости для золота и серебра

Заявление председателя Пауэлла после объявления о повышении ставки является еще одним примером того, как политики пытаются исказить восприятие и переложить ответственность.

Ни разу в заявлении Пауэлл не упомянул годы мягкой денежно-кредитной политики, которые практически поставили их в конкуренцию с Гутенбергом, когда дело доходит до услуг, признанных в полиграфической промышленности.

Неизбежно упоминались цены на нефть и вторжение России в Украину. Это сигнал рынку и избирателям о том, что многое из того, что происходит в экономике, находится вне контроля ФРС, и они не имели никакого отношения к тому, чтобы довести нас до этого момента.

Видели ли мы, как это произошло вчера, когда золото и серебро выросли, следуя тем условиям, которые обычно были бы для них предпочтительнее? Когда это произойдет, сколько времени потребуется политикам и политикам, чтобы понять, что это происходит?

И как тогда отреагирует Пауэлл, когда поймет, что игра окончена не только с точки зрения борьбы с инфляцией, но и с точки зрения борьбы с общественным восприятием?

Ждите обновления на рынке золота и серебра. Этим рынкам эксперты прогнозируют хоть какой-то рост. С остальными — все под большим вопросом.

Источник: Bloomberg, Wall Street on Parade

Пэм Мартенс, Аласдэр Маклеод