International Monetary Fund (МВФ)

«не исключает уменьшение позиций доллара США в резервах стран». Об этом заявила заместитель директора-распорядителя МВФ Гита Гопинат.

“Если вы спросите меня сегодня, означают ли (недавние мировые события) неминуемую гибель доллара, я отвечу категорически “нет”. Это не так. они хранят свои резервы в определенных валютах”, — сказал Гопинат журналу Foreign Policy.

Международный валютный фонд (МВФ) прогнозирует, что мировая экономика продолжит расти в 2022 году, несмотря на изменения в геополитике, — сказала Кристалина Георгиева.

“Мы ожидаем, что прогноз, который был в начале этого года, а именно относительно небольшое снижение роста мировой экономики в 2022 году-на 0,5% до 4,4%, будут снижаться еще больше, но все равно остаются на положительную траекторию“/

Calderwood Capital:

«Заморозка российский резервов — это превращение доллара США в оружие. Китай сделает своим приоритетом не нуждаться в долларах США. Это поворотный момент в денежной истории». Об этом заявил основатель Calderwood Capital и бывший стратег Societe Generale Дилан Грайс.

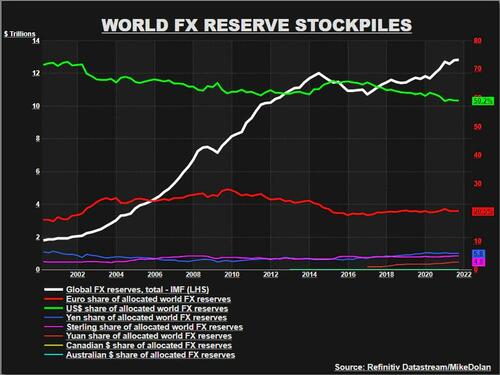

Это потенциально огромная проблема для мировых рынков, учитывая, что валютные резервы центрального банка составили рекордные 12,83 триллиона долларов в конце прошлого года — рост на 11 триллионов долларов за последние 20 лет.

Эти деньги хранятся в основном в американских и европейских государственных векселях и облигациях — при этом доллар США по-прежнему составляет почти 60% от этого количества, а евро-около 20%.

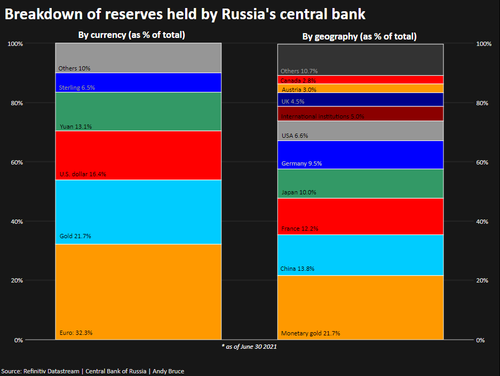

Безусловно, Россия уже давно осознает потенциальный риск, связанный с хранением долларов в качестве резервов, и после событий в Крыму в 2014 году центральный банк России неуклонно уменьшал свои резервы большинства долларовых активов США.

Но доллар, евро и фунт стерлингов по-прежнему составляют более 50% активов ЦБ РФ, расположенных во Франции, Германии, Японии, Великобритании, США, Канаде и Австралии.

South China Morning Post (SCMP):

«Западные санкции, отрезающие Москву от ее валютных резервов, дают Китаю мощный стимул к тому, чтобы отказаться от доллара США и евро, и могут подтолкнуть другие страны последовать его примеру.» Об этом пишет обозреватель SCMP по макроэкономике и финансовым рынкам Нил Кимберли.

Автор публикации предположил рост популярности юаня как резервной валюты. Рубль продолжает расти по отношению к доллару и евро седьмой день подряд.

“Пекин также может счесть целесообразным дальнейшую диверсификацию валютных резервов Китая, которые сейчас составляют 3,2 трлн долларов США”, — заключил эксперт.

Spectra Markets:

«Совместная игра имеет смысл когда растёт глобальная торговля и накапливаются валютные резервы. Если одна из сторон сотрудничества по своему усмотрению может заморозить или испарить ваши резервы, то глобальная торговля и накопление валютных резервов теряет смысл».

Об этом заявил руководитель Spectra Markets, бывший стратег Citi, Брент Доннелли.

Credit Suisse:

«Доллар США перестал быть безрисковой валютой. То, что раньше считалось безрисковым, перестало быть безрисковым, поскольку несуществующий кредитный риск мгновенно заменился вполне реальным риском конфискации.

Сегодня разворачивается глубокий мировой кризис. Этот кризис ослабит систему евродоллара. Когда кризис закончится, доллар США станет намного слабее».

Об этом заявил стратег одного из крупнейших банков Швейцарии «Credit Suisse» Золтан Позар, ранее работавшего в ФРС и Минфине США.

«Этот кризис не похож ни на что, что мы видели с тех пор, как президент [Ричард] Никсон снял доллар США с золотого обеспечения в 1971 году», — писал Позар.

Переговоры между 44 странами, когда Вторая мировая война заканчивалась, Бреттон-Вудское соглашение (названное по месту проведения конференции в Бреттон-Вудсе, штат Нью-Гэмпшир) привязало золото в качестве основы для доллара США, а другие валюты затем привязали к доллару США.

Эта структура начала разрушаться в 1960-х годах, когда торговый дефицит США стал слишком большим, чтобы его игнорировать, и полностью развалилась в 1971 году, когда США отказались от связи между долларом и золотом.

Поскольку изначально эпоха Бреттон-Вудса (1944-1971) была обеспечена золотом, а Бреттон-Вудс II (1971-настоящее время) был обеспечен «внутренними деньгами» (по сути, правительственными бумагами США), сказал Позар, Бреттон-Вудс III будет поддержан «внешними деньгами» (золото и другие товары).

Pozsar знаменует конец нынешнего денежно-кредитного режима как день, когда страны G7 захватили валютные резервы России после событий в Украине.

То, что ранее считалось безрисковым, стало рисковым, поскольку несуществующий кредитный риск был мгновенно заменен очень реальным риском конфискации.

То, что произошло, конечно, не фиаско для Китая, и Позар видит, что Народный банк Китая (PBOC) столкнулся с двумя альтернативами для защиты своих интересов – либо продать казначейские облигации для покупки российских товаров, либо сделать свое собственное количественное смягчение, то есть напечатать юань для покупки российских товаров.

Позар ожидает, что оба сценария означают более высокую доходность и более высокую инфляцию на Западе.

Позар завершил свою заметку комментарием о биткойне (BTC). Он ожидает, что он выиграет, но только «если он все еще существует».

Конечно, Россия была не первой страной, которая на собственном горьком опыте узнала, что долларовые резервы могут быть превращены в оружие в любой момент. В прошлом году движение администрации Байдена по захвату денежных активов Афганистана и конфискации золота страны, хранящегося в ФРС Нью-Йорка, чтобы предотвратить доступ талибов, стало еще одним таким сигналом о том, что резервы могут быть заморожены.

Позар, как и бывший экономист Goldman О’Нил, утверждает, что это признание побудит центральные банки диверсифицировать свои валюты или попытаться привязать их к активам, которые менее подвержены влиянию со стороны правительств США или Европы.

Таким образом, недавняя напряженность может привести к новому денежно-кредитному порядку, в котором страны гораздо менее взаимосвязаны через международные банковские счета и резервы.

Повторяя то, что он сказал в минувшие выходные, Позар сказал Bloomberg, что “независимо от того, держите ли вы суверенный долг страны, или храните депозит в центральном банке иностранной страны, или если вы храните депозиты в западных финансовых институтах, это все формы внутренних денег, которые вы не контролируете. Кто-то должен это вам. И эти вещи могут быть санкционированы”.

Другие также разделяют эту мрачную точку зрения: несколько дней назад бывший стратег Societe Generale Дилан Грайс, который с тех пор основал Calderwood Capital, описал недавние шаги как “вооружение” денег.

“Вы можете разыграть карту только один раз”, — написал он в Твиттере. “Китай сделает приоритетом отсутствие необходимости в долларах США, прежде чем идти на Тайвань. Это поворотный момент в монетарной истории”.

Что будет далее — конфискация всех драгоценных металлов?

Анна Руднева